日本では一つの企業に長く勤めた後、退職時に勤続年数や仕事実績に応じた退職金をもらってリタイヤするのが一般的です。

ところが、外資系企業には日本企業のようなまとまった額の退職金を支払う制度が無いのをご存知でしょうか?

外資系企業に退職金が無いのは、もともと給料が高いから、実力成果主義だからなどの理由が考えられますが、実際のところはどうなっているのでしょう。

外資系企業に退職金がなぜないのかを考えていくと、外国人と日本人の老後のたくわえに対する考え方や手段の違いがわかります。

ここでは、外資系企業に退職金がない理由や外資系企業の退職金に代わる仕組み、そして、外資系企業に転職した場合老後のたくわえをどう確保すべきかについて、考えてみたいと思います。

日本の退職金制度はどこから来たの?

なぜ外資系企業には退職金がないのかを考える前に、日本企業にある退職金制度とはどのような制度なのかを考えてみましょう。

日系企業で退職金と言えば、退職後に勤続年数や退職理由、仕事の評価などから割り出されたまとまった額のお金がドンと支払われるものです。

これは、いわゆる退職一時金と呼ばれるもので、中小企業なら1千万円以上、大手企業なら2千万円以上もらえるケースもあります。

この退職金制度ですが、実は法律的で定められた制度ではありません。

企業の就業規定に定めがなければ従業員に退職金を支払う義務がないのです。

一般的には、企業規模が小さくなるにつれて退職金を支払う企業が少なくなっていく傾向があります。

勤続年数が短ければ退職金は少なく、定年まで勤めるとある程度まとまった金額の退職金がもらえる仕組みになっています。

終身雇用を前提とした退職金制度

退職金と関係が深いのが、これも日本独自の仕組みと言われている終身雇用制度です。

企業が一度雇った従業員を一生涯雇用することを意味しますが、これも明確な規定があるわけではありません。

ちょうど日本に高度経済成長期が訪れた1950年代頃から終身雇用制度が取り入れられ始めたと言われており、それ以来日本企業では終身雇用が当たり前のようになってきました。

近年では終身雇用制度が崩れ始めており退職金の支給額も年々減少傾向にあります。

しかし、いまもなお、日本企業には長年勤めあげた従業員の功労をねぎらうという意味で、退職時に退職金が支給されるのが一般的です。

このように、退職金とは日本独自の企業文化の中から生まれた制度ということがわかっていただけたと思います。

外資系企業にはなぜ退職金がないの?

退職金は日本企業独自のものであることがわかりましたが、では、なぜ外資系企業には退職金がないのでしょうか?

日本企業とは異なる外資系企業の制度や仕組みの面から、退職金がない理由について見ていきましょう。

高い給与に退職金の分が組み込まれているから

外資系企業の給与はもともと高く、退職金として支払う分が給与に回されているという理由が考えられます。

とは言っても、外資系企業にもいろいろなランクがあり、給与水準が高い企業もあれば低い企業も存在しますから、給与が低い外資系企業も当然あるはずです。

外資系企業の給与水準が高いと言われるのは、日本で転職先として候補に挙がる外資系企業の給与が高いからだと考えられます。

日本に進出するだけの資金力があり、優秀な人材を得るため、日本で認知度が低いことをカバーするために高い給与を提示している外資系企業は多いのです。

そして、その高い給与には退職金も含まれています。

同じように給与に手当てを全て含めるという考え方のため、外資系企業には住宅手当などの福利厚生制度もないことが一般的です。

実力成果主義だから

外資系企業は実力成果主義である、ともよく言われます。

外資系企業の給与体系は基本給+インセンティブというところが多く、基本給にプラスして仕事の実績によって変わるインセンティブが支払われる仕組みです。

仕事の成果を出してくれればその分の給与は出し、ただし成果が出なければ出さないという、実力に応じた給与体系になります。

そもそも、日本の退職金は長年勤めあげた功労をねぎらうというものであり、実力成果主義という考え方とは全く異なるものです。

そのため、実力成果主義の外資系企業には、退職金という考え方が合わないことがわかります。

外資系企業では、仕事を始めたばかりの20代頃は実力が伴わないためインセンティブは低めですが、仕事の実績を出し始めた30代から最もビジネスマンとして業績を出すことができる40代頃までは最も給与額が高くなります。

そして、50代から60代になると仕事の実績を出すことができなくなり、給与は徐々に下がっていきます。

実力よりも勤続年数により給料が上がる日本企業>

これに対し、日本企業には年功序列という制度があります。

若い頃は駆け出しなので給料は低いですが、徐々に給与は上がっていきます。

ボーナスやインセンティブなど従業員の実力次第で給与が上がる制度もありますが、基本的には勤続年数を重ねていくことで給与額は着実に上がっていきます。

そして、40代、50代になると高年収を得られるようになるのです。

実力成果主義の外資系企業と日本企業の年収の増減を年代別に比べてみると、30代、40代では実力次第で外資系企業に転職した方が年収アップできる可能性が高くなります。

しかし、40代から50代に差し掛かると日本企業の方が高年収というケースもあり、生涯年収で比べてみると実力成果主義の外資系企業の方が有利とは言い切れないものがあります。

理想を言えば、30代で外資系企業に転職して稼ぐだけ稼ぎ、外資系企業で得た実績と実力を武器に日本企業に再転職して退職金をもらうのが最もパフォーマンスの良い稼ぎ方かもしれません。

外資系企業に転職する場合、退職金の有無だけでなく昇給制度や給与体系の違いについても考慮する必要があるでしょう。

アメリカでは終身雇用制度がなく転職を繰り返すのが普通

日本には企業が従業員を生涯雇用する終身雇用制度があることは、すでにお話ししました。

一方で、終身雇用という制度がなく、転職してキャリアアップや収入アップを目指す人が多いのがアメリカです。

そのため、アメリカを本国とする外資系企業では終身雇用という制度がないことから、退職金なども用意していないと考えられます。

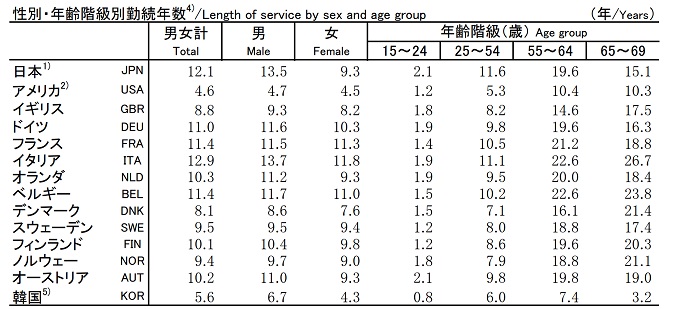

アメリカには終身雇用という概念がなく、転職を繰り返す人が多いことがよくわかるデータをご紹介します。

出典 「データブック国際労働比較2016」第3-12表 従業員の勤続年数(2014年)

出典 「データブック国際労働比較2016」第3-12表 従業員の勤続年数(2014年)

このデータは国別の従業員の勤続年数を表しますが、日本は平均が12.1年でヨーロッパ諸国も10年前後あるのに対して、アメリカは平均4.6年と極端に短いのがわかります。

このデータからもわかる通り、アメリカではキャリアアップは年収アップなどのために転職を繰り返すのが普通です。

そのため、長年勤めあげた従業員に対する退職金などという制度も、無いと考えられます。

アリゾナ州フェニックス大学のHarris調査によると、20代の労働者の80%近くがキャリアを変えたいと考えており、30代では64%、40代では54%というデータもあります。

参考 Reuters-Dream job? Most U.S. workers want to change careers

このように、アメリカでは、高い確率で転職したいと考えている人がいることがわかります。

実際、アメリカは転職大国と言われており、転職サポートサービスも充実しています。

それだけ、アメリカでは転職することが一般的だということでしょう。

そのため、アメリカに本社を置く外資系企業に転職する場合は、退職金などは期待しない方が良いということになります。

国によって老後資金の貯蓄方法に対する考え方が違うから

これまで出てきた外資系企業に退職金がない理由はどれも、一部の外資系企業には当てはまるかもしれませんが、全てに該当するわけではありません。

例えば、給与水準が高く退職金が給与に組み込まれている外資系企業も存在しますが、給与が低い外資系企業もあるはずです。

アメリカでは転職する人が多く退職金制度がありませんが、ヨーロッパには長く一つの企業に勤める文化が根付いているため、退職金制度があってもおかしくないような気がします。

それにもかかわらず外資系企業には退職時にまとめてドンと支給される、いわゆる退職一時金がないのはなぜなのでしょうか?

それは、外国では老後資金の貯蓄方法に対する考え方が違うためと考えることもできます。

老後資金の貯蓄のための手段は、退職一時金だけではないのです。

ここでは、各国のリタイヤ後の貯蓄手段はどうなっているのか詳しく見ていきましょう。

アメリカでは有価証券からの利息・配当を老後資金に

まずは、アメリカのリタイヤ後の貯蓄手段について見ていきましょう。

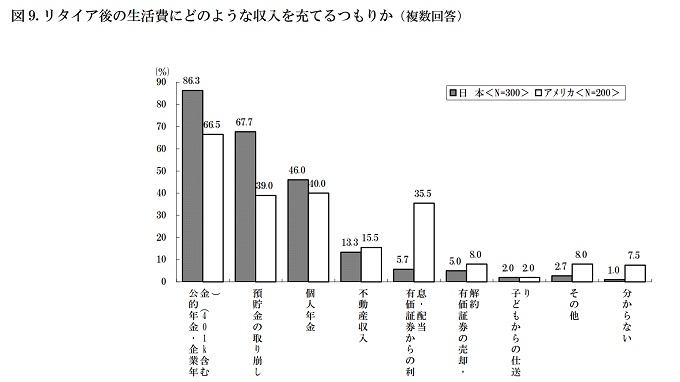

次のデータを見てください。

これは、日興コーディアル証券が2004年にまとめた、「リタイヤ後の生活費と資産運用」日米比較意識調査の中の「リタイヤ後の生活費にどのような収入を充てるつもりか」というアンケートの回答を比較したものです。

これを見ると、老後の生活費に充てる財源のベスト3は日米ともに「公的年金・企業年金(401kを含む)」、「預貯金の取り崩し」、「個人年金」でしたが、アメリカでは「有価証券からの利息・配当」の割合が日本よりもかなり大きいことがわかります。

401kとは確定拠出年金のことです。

アメリカでは有価証券からの利息・配当の割合が高く、老後資金を効率よく増やすという考え方が浸透しているようです。

実際、アメリカでは金融商品に関する情報を得るためにファイナンシャルアドバイザーなどの専門家に依頼して運用する人も多くなっています。

一方で、日本の「預貯金の取り崩し」の割合は39%のアメリカを大きく引き離して67.7%となっており、老後のためにコツコツとお金を貯めるという意識が日本人に根付いていることがわかります。

イギリスでは年金制度を活用して老後資金を作る

次に、イギリス人の老後資金対策に対する考え方を見てみましょう。

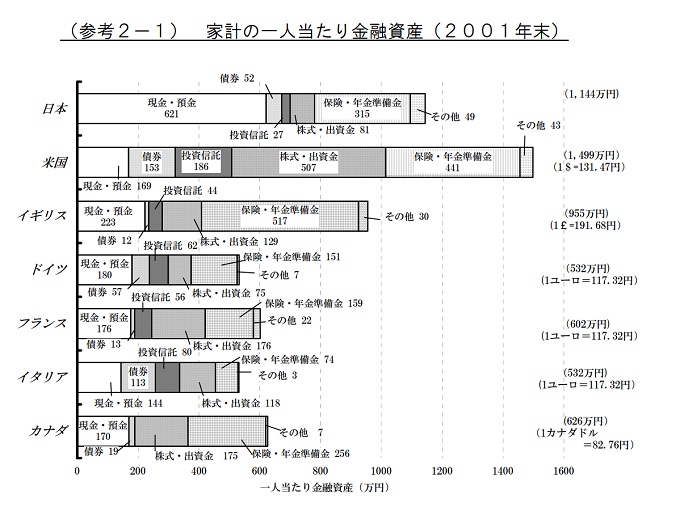

日本銀行による2003年の資金循環統計の国際比較によると、次のようなデータが確認できます。

出典 資金循環統計の国際比較(参考2-1) 家計の一人当たり金融資産

出典 資金循環統計の国際比較(参考2-1) 家計の一人当たり金融資産

このデータによると、日本における家計一人当たりの金融資産の割合は「現金・預金」が最も大きいですが、イギリスでは「保険・年金準備金」が最も大きくなっています。

イギリスの公的年金制度は日本とよく似た2階建て構造になっており、2階部分を国家第二年金といいます。

この国家第二年金は私的年金との選択加入ができるようになっていますが、公的年金から私的年金への転換が進められています。

例えば、学校教育の場で年金に関する授業を実施したり、給与明細に公的年金と私的年金を組み合わせた年金の支給予想額を表示したりして、国民の私的年金に対する意識を高めようとしています。

そのため、イギリスでは若いうちから私的年金を利用した老後資金を準備している人が多いのです。

スウェーデンでは社会保障制度が充実している

一方、福祉国家として知られる北欧の国、スウェーデンではどうなっているのでしょうか。

スウェーデンでは一般的に退職一時金が支給されることはなく、公的年金制度が充実しています。

経済的な理由などから保険料を負担していなくても、一定額の年金を受給できる最低保障年金が存在しており、その財源はほとんどが税金です。

スウェーデンは福祉国家として知られており、税金が高いことで有名です。

収入に関わらず約30%課税される地方税や、一定以上の年収で課税される20%~25%の国税、そして、食料品や交通費が12%、書籍や新聞は6%、それ以外は原則25%という高い税率の消費是など、スウェーデン国民の収入のほとんどが税金として徴収されます。

その結果、充実した社会保障制度がスウェーデン国民に浸透しています。

20歳まで医療費の自己負担はゼロ、通院や入院などには自己負担がありますが負担額には上限額が設けられています。

最低保障年金が定められており、安心して老後の生活を迎えることができるようになっています。

とは言っても、スウェーデン社会にも高齢化が進み、日本と同じような状況に陥っています。

社会保障制度の財源を支える若者世代は減り、高齢者による医療費などの負担が若い世代に重くのしかかってきています。

スウェーデン国家財政の税収による国家の歳入は減り、高齢者の増加によって歳出は増え続けていると言われています。

国が変わると退職金の考え方も変わる

ここまでで見てきた通り、国が変わると老後の資金に対する考え方も変わるため、外資系企業の退職金制度が日本企業とは違うということがわかりました。

日本企業のようにまとまった額の退職一時金を社内で準備して退職時に支給するという方法だけが、退職金の手段ではないということです。

そして、近年では日本でも確定拠出年金などの制度が利用されるようになり、老後のたくわえはコツコツ溜めてきた貯金と退職金だけという時代ではなくなってきました。

世界に目を向けてみても、様々な手段でリタイヤ後の生活費を用意していることがわかります。

外資系に転職すると退職一時金がないというだけで思考停止することなく、他の貯蓄手段を模索してみる必要があるでしょう。

外資系企業の退職金に代わる仕組みとは?

では、外資系企業に勤める人たちは、どのような手段でリタイヤ後の生活費を準備しているのでしょうか。

日本の退職金とは違う、外資系企業における老後資金を賄うための仕組みについて調べてみました。

確定拠出型年金

外資系企業で退職一時金の代わりになる老後のたくわえの手段としてポピュラーなのが、確定拠出年金です。

確定拠出年金とは、毎月の給料から一定額を拠出(積立)して運用することで、退職後に運用益が上乗せされた積立金を老後の資金に充てるというものです。

外資系企業に限らず所属する企業が企業型確定拠出年金に対応していれば加入することができます。

ここでは、確定拠出年金について、細かく見ていきましょう。

個人型?それとも企業型?

確定拠出年金には個人型と企業型があります。

個人型確定拠出年金は、自営業やフリーランスなど、国民年金第1号被保険者が利用するものです。

ただし、会社員でも所属する企業に企業型確定拠出年金の制度がない場合は、個人型を利用することになります。

企業が確定拠出年金制度に対応している場合は、企業型確定拠出年金を利用することができます。

企業型拠出年金制度を利用すれば毎月給与の一部を積み立てて運用に回すことができ、運用先は企業が提携しているファンドの中から選びます。

日本企業にも退職一時金制度と確定拠出年金制度を併設している企業もあり、外資系企業でしか利用できないわけではありません。

いくら受け取れるの?

企業型確定拠出年金を利用すると、退職後にどれくらい退職金を受け取ることができるのでしょうか。

受取額は、毎月の拠出額(積立額)と積立期間、そして、運用利回りによって決まります。

例えば、毎月3万円を拠出し1%を運用する場合、35年後の受取額は1,500万円位になります。

同じ条件で、毎月4万円なら2,000万円位、毎月5万5千円なら2,750万円位となります。

企業型確定拠出年金の場合、毎月の拠出額の上限は5万5千円と決まっています。

もちろん、上手に運用すればもっと受取額が増える可能性もありますし、逆に運用に失敗すれば減る可能性もあります。

上手く運用すれば、日本企業で受け取れる退職一時金と同程度の退職金を用意することも可能です。

運用利回りが違うと受取額はどれほど変わる?

確定拠出釣年金は運用利回りが変わると受取額が変わってきます。

例えば、月1万円、年間12万円を25年間積み立てた場合を考えてみましょう。

運用利回りが1%の場合、25年後に受け取る額は340万円位になります。

一方、運用利回りが3%の場合だと、25年後には444万円位になります。

利回りが変わることで、100万円以上の差が出ることがわかります。

確定拠出年金を運用管理している金融機関や商品をしっかりと見極めて上手に運用していくことで、資産を増やしていくことができるでしょう。

転職するとどうなるの?

確定拠出年金は退職金を積み立てていくものですが、転職した場合はどうなるのでしょうか。

確定拠出年金の良い所は、これまで積み立ててきた年金資産を転職しても次に所属する企業で持ち回れるということです。

企業型年金ですが個人の年金資産として登録されていますから、転職しても問題なく積み立てを続けていくことができます。

インセンティブ

インセンティブとは基本給にプラスして個人の業績に応じて支払われる歩合給のことです。

実力成果主義の外資系企業では、業績次第でインセンティブによって稼ぐこともできるのです。

退職金とは全く異なるものですが、インセンティブで稼げるうちに稼いでおいて老後の資金を確保しようと考えることもできます。

ただし、若いうちに稼いだ分はしっかり貯蓄に回しておかないと、老後の備えにはできませんから要注意です。

RSU(制限付き株)

RSUとはRestricted Stock Unitの略で、制限付き株という意味です。

アメリカの成功している業績の良いベンチャー企業などでよく使われる手法で、企業が社員に自社株を与える制度です。

RSUの制限付きとは何を指すのか気になりますが、それは一度に株が割り当てられるのではなく何年かかけて割り当てられるという点にあります。

例えば、1年目には5株、2年目には10株、3年目以降は40株などと、何年かかけて社員に株を割り当てます。

最初の1,2年はメリットが少ないですが長く働き続けることによってより多くの株を得られるという仕組みになっています。

RSUは優秀で業績を上げている社員に与えられるケースがほとんどで、企業が優秀な社員を自社に引き留めるために利用される制度です。

転職者が多いアメリカ特有の制度とも言えるでしょう。

長く企業にとどまればそれだけ多くの株が与えられるため、「黄金の手錠」と呼ばれることもあります。

RSUを日本で取得する場合は確定申告が必要

日本に住んでいる人がRSUをもらう際に注意したいのが、確定申告が必要ということです。

会社からの給与については源泉徴収されますから問題ありませんが、給与とは別に会社から株が譲渡されることになるため譲渡された翌年に確定申告をする必要があります。

毎年きちんと確定申告をすれば問題ありませんが、忘れてしまうと脱税になってしまいますから注意しましょう。

RSUで得た株を老後の備えとして保有しておくというのも、退職金代わりの手段として有効です。

もちろん、RSUで得た株の価値が大幅に下がると資産価値も下がりますから、売却するタイミングは自分で考えなければなりません。

日本でも退職金がもらえるとは限らない?日本の退職金制度とは

外資系企業の退職金に代わる仕組みについて見てきましたが、日本企業に所属して定年を迎えた場合、どれくらいの退職金をもらえるのでしょうか?

過去のデータから、日本の退職金について詳しく調べてみました。

日系企業残るべきか外資系企業に転職すべきかを悩んでいる人は、参考にしていただければと思います。

退職一時金制度と退職年金制度がある

日本企業の退職金には退職一時金制度と退職年金制度がありますが、その違いをご説明します。

退職一時金制度

退職時に一括して一時金が支払われる制度です。退職給付手当、退職慰労金、退職功労報奨金などと呼ばれます。

退職年金制度

退職後に一定期間、または、生涯にわたって一定額の年金を支払う制度です。

主な退職年金制度には、次のようなものがあります。

厚生年金基金

厚生年金基金制度とは、厚生年金基金法に基づく企業年金制度です。企業が厚生年金基金を設立し、国に代わって厚生年金保険料の一部を管理し、年金資産を運用管理、支払いまでの業務を行います。

バブル景気が終わるまでは高い利回りで運用できていましたが、バブルがはじけると運用利回りが低迷し始め解散する基金が相次ぎました。

その結果、確定拠出年金への移行が進んでいます。

確定給付型企業年金

確定給付型企業年金とは、将来受け取る年金給付額を決めてそこから算出される掛け金を拠出する年金制度のことです。

確定給付型企業年金には、規約型と基金型という二つの枠組みが用意されています。

規約型の確定給付型企業年金は、企業が生命保険会社や信託会社などの外部機関と契約して年金資金の管理運用を任せる形態になります。

基金型の確定給付型企業年金は、企業とは別の法人格の基金を設立して管理運用を行う形態のことです。

確定拠出年金(企業型)

確定拠出年金はすでにご説明した通り、毎月の掛け金を拠出して運用した資産を退職時に受け取るものです。

受取額が確定していないという点が確定給付型企業年金とは異なり、資産を増やすこともできますが個人の運用リスクが伴うのも特徴です。

キャッシュバランスプラン

キャッシュバランスプランとは、確定拠出年金の特徴を取り入れた確定型給付企業年金で、二つの年金のハイブリッド型と言うこともできます。

キャッシュバランスプランを導入している企業は大手企業が多いですが、年々増えてきています。

この制度の概要は次の通りです。

- 従業員に仮想個人口座を設ける

- 毎年給与の一定額、または、一定割合を仮想口座に拠出する

- 毎年、または、一定期間ごとに、その年の指標利率を設定する

- 年金の運用リスクは企業が負う

- 仮想口座に拠出された元本と利息の合計額を、従業員が受け取る

この制度の従業員に対する大きなメリットとしては、あらかじめ給付水準が確定していることと、運用リスクを企業に負ってもらえることがあります。

確定拠出年金は個人に運用リスクが伴いますが、この制度ならその年の金利状況に応じて指標利率を変動させることができるため、運用リスクを大幅に減らすことができます。

中小企業退職金共済

厚生労働省が所管する独立行政法人勤労者退職共済機構が運営する、中小企業を対象に従業員に対する退職金制度を実現するためのものです。

多くの中小企業が独自の力で退職金制度を設けることが困難なためできた制度です。

所属する中小企業が加入している従業員が利用することができます。

様々な年金制度について見てきましたが、どれくらいの企業がどの年金制度を利用しているのかが気になると思います。

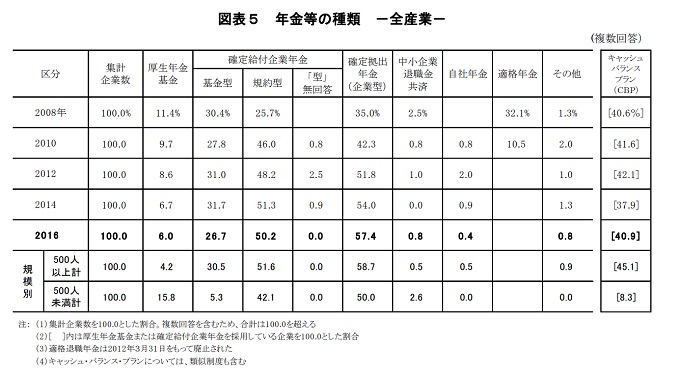

退職年金制度に関する、日本経済団体連合会による2016年の調査データを見てみましょう。

出典 「2016 年9月度 退職金・年金に関する実態調査結果」5.年金等の種類

出典 「2016 年9月度 退職金・年金に関する実態調査結果」5.年金等の種類

このデータによると、確定給付企業年金は基金型が減り規約型が増えており、確定拠出年金(企業型)が増え続けていることがわかります。

キャッシュバランスプランについては横ばいですが、企業規模が大きいほど導入率が高いこともわかります。

日本企業で退職金はどれくらいもらえるの?

日本企業を退職すると、どれくらいの退職金がもらえるのでしょうか?

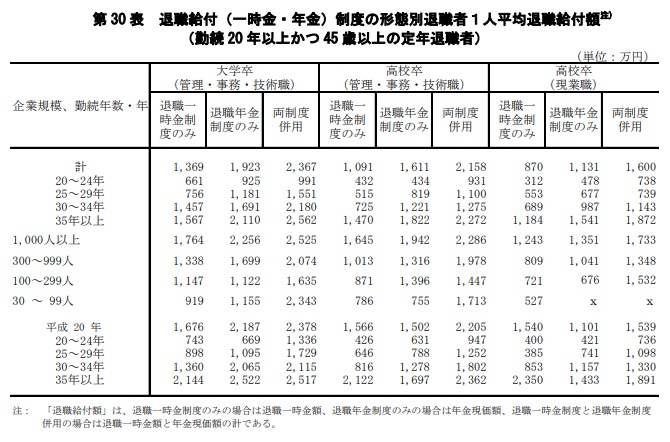

厚生労働省が5年ごとに調べている企業の退職一時金と退職年金の給付額に関するデータを見てみましょう。

出典 平成25年就労条件総合調査結果の概況:結果の概要(5 退職給付(一時金・年金)の支給実態)

出典 平成25年就労条件総合調査結果の概況:結果の概要(5 退職給付(一時金・年金)の支給実態)

このデータは「学歴別」、「勤続年数別」、「企業規模別」に退職金の額の平均値を表したものであり、企業の退職金制度が、「退職一時金のみ」、「退職年金制度のみ」、「両制度併用」の三つの分類に分かれています。

例えば、大卒で勤続年数が35年以上で両制度を併用している企業の退職金支給額平均は2,562万円です。

一方、同じ条件で勤続年数が30~34年だと2,180万円、25~29年になると1,551万円に、20~24年では一気に減って991万円になってしまいます。

退職一時金のみの場合でも、勤続年数が25~29年になると退職金の平均額も1,000万円を下回る結果となっています。

勤続年数が少ないと、退職金が大幅に減るということがわかります。

また、退職一時金は企業規模が大きいほど支給額が高く、小規模企業になればなるほど支給額が低くなっていくこともわかります。

すべての企業が退職金を出すわけではない?

では、どれくらいの企業で退職金が出るのでしょうか。

すべての日本企業が退職一時金を支給するのかというと、そういうわけでもありません。

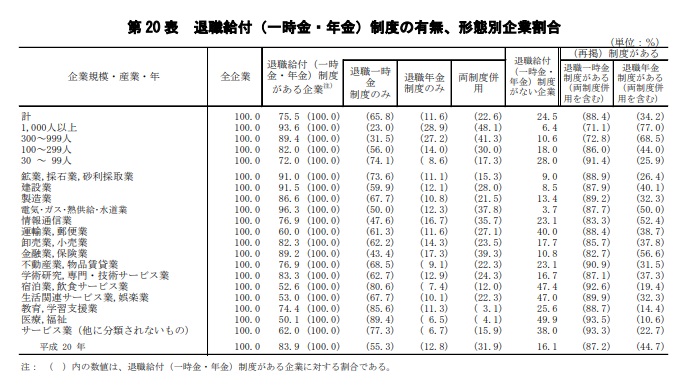

厚生労働省が提供する退職金を給付する企業の割合を表したデータを見てみましょう。

出典 平成25年就労条件総合調査結果の概況:結果の概要(4 退職給付(一時金・年金)制度)

出典 平成25年就労条件総合調査結果の概況:結果の概要(4 退職給付(一時金・年金)制度)

まず、一番上の行が示す、平成25年度の退職金を出す企業の割合を見てみましょう。

退職一時金、退職年金の制度がある企業は75.5%で、全体のうち24.5%の企業には退職金制度が無いことがわかります。

そして、一番下の行の平成20年のデータと一番上の平成25年のデータを見比べてみると、退職金を支給する企業は83.9%から75.5%に減っています。

その内訳として、退職一時金を支給する企業は55.3%から65.8%に増えている一方で、両制度を併用している企業は31.9%から22.6%に減っていることもわかります。

業界別に見ると、退職金制度がある企業が90%台とかなり多い業界がある一方で、宿泊業・飲食サービス業は52.6%、生活関連サービス業・娯楽業は53.0%、医療・福祉は50.1%と退職金を出す企業の割合は低くなっています。

業界の違いによっても、退職金を支給する企業の数が大きく変わることがわかります。

退職一時金の算出方法とは?

退職一時金の支給額については、企業の退職金に関する規定を見れば詳細がわかりますが、一般的にはどのような算出方法なのでしょうか。

多くの企業で採用されている退職金支給額の算出方法は、次の通りです。

退職金=基本給(退職時の月額)×勤続年数×給付率

気になるのが給付率ですが、これは勤続年数や退職理由、人事評価によって決まります。

退職理由が自己都合の場合と定年退職などの会社都合の場合は給付率が大きく異なります。

給付率は40~70%程度が一般的です。

例えば、勤続40年で基本給が50万円で定年退職する場合は、

50万円×40年×70%=1,400万円

ということになります。

もちろん、企業によって算出方法は異なりますし、もっと細かい条件も設定されています。

大体の目安として、この算出方法を参考にしていただければと思います。

外資系企業に転職したら老後のたくわえをどうすべき?

外資系企業には日本企業のような退職一時金という制度はありませんから、老後資金について何も考えずに定年を迎えてしまうと老後資金が足らなくなってしまうかもしれません。

老後のたくわえを確保する方法としてはこれまでにもご説明してきた通り、確定拠出年金を利用したり、若いうちからインセンティブで稼いで貯蓄や資産運用に回したりなど様々な方法があります。

日本企業に勤めていたとしても退職金以外の資金確保の手段を検討すべき

もちろん、将来のことを考えて資産を確保する必要があるのは、外資系企業に転職した場合だけではありません。

日本企業にいても退職金の支給額が減る可能性は十分あり、老後資金を十分確保できる保証はどこにもないのです。

外資系企業だけではなく日本企業でも、確定拠出年金やキャッシュバランスプランなどの新たな退職後の資金確保の手段が登場し始めました。

これらの手段は、ただ退職金を積み立てるだけでなく金利の状況を見定めて運用していく必要があるものですから、運用方法についてしっかりと調べていかなければ老後資金を確保できない可能性もあります。

外資系企業に転職する場合も日本企業に残る際にも、老後資金の確保をするための制度について勉強しておくことをおすすめします。

まとめ

外資系企業の退職金制度は、日本の退職金制度と大きく異なることがわかっていただけたと思います。

外資系企業への転職を考えている方は特に、ただ定年まで退職金の支給を待つだけではなく、自分から退職金の準備を考えておく必要があると言えるでしょう。